+ 375 44 555-40-20

+ 375 29 516-40-20

+ 375 17 371-00-00

ОБЗОР ОТ ИНВЕСТИЦИОННОЙ КОМПАНИИ АЙГЕНИС - АВАНГАРД ЛИЗИНГ

Печать27.03.2023

источник: aigenis.by

ЗАО «АВАНГАРД ЛИЗИНГ» является не только одним из наиболее активных эмитентов облигаций на белорусском фондовом рынке, но и примером в части полноты и скорости раскрытия информации о своей деятельности. Финансовая отчетность эмитента по итогам 2022 года была размещена на ЕПФР уже 24.02.2023. А 09.03.2023 рейтинговым агентством BIK Ratings компании был присвоен рейтинг деловой репутации уровня AA reputation.

Облигации в обращении

- На конец 2022 года к торгам на Белорусской валютно-фондовой бирже был допущен 21 выпуск облигаций ЗАО «АВАНГАРД ЛИЗИНГ»:

- 7 выпусков, номинированных в BYN, совокупный объем эмиссии – 14 544 000, задолженность эмитента на 31.12.2022 – 2 940 095,44;

- 6 выпусков, номинированных в BYN (индексируемые к курсу иностранных валют), совокупный объем эмиссии – 4 910 000, задолженность эмитента на 31.12.2022 – 4 134 261,76;

- 1 выпуск, номинированный в EUR, объем эмиссии – 400 000, задолженность эмитента на 31.12.2022 – 322 000,00;

- 7 выпусков, номинированных в USD, объем эмиссии – 3 616 000, задолженность эмитента на 31.12.2022 – 1 658 113,37.

Финансовые результаты за 2022 год

Комментарии:

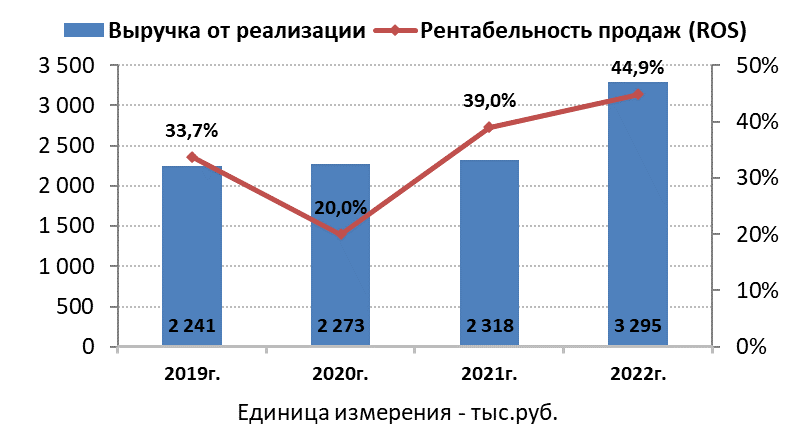

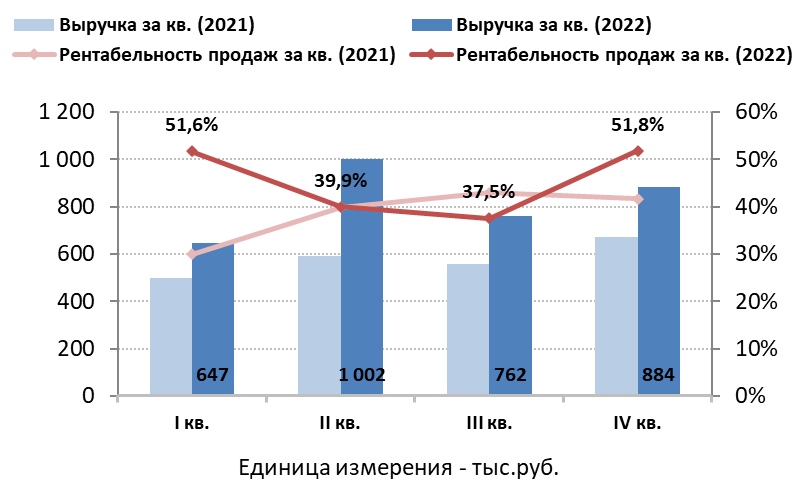

в 2022 году выручка от реализации выросла на 42,1% по сравнению с предыдущим годом;

благодаря увеличению рентабельности продаж в 4 кв. 2022 года показатель рентабельности за год превысил прошлогодний уровень;

высокий уровень рентабельности продаж обусловлен тем, что проценты за пользование заемными ресурсами полностью либо частично учитываются в результатах финансовой деятельности, при этом они фактически являются частью себестоимости лизинговых услуг.

Комментарии:

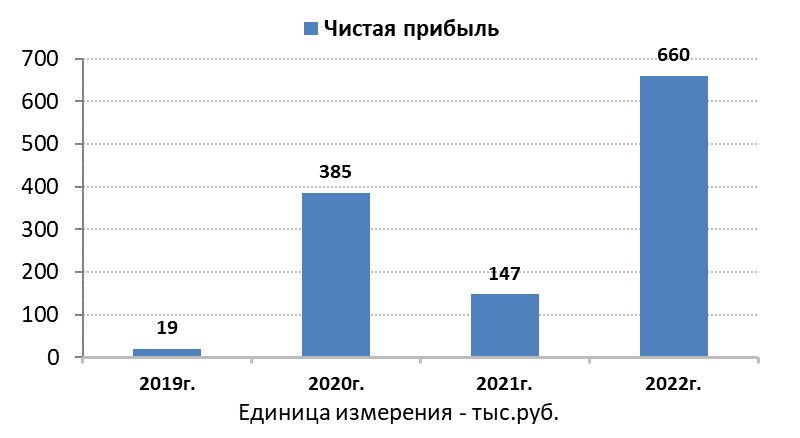

чистая прибыль за 2022 год – 660 тыс. руб. – является максимальной в истории компании, предыдущее максимальное значение – 540 тыс. руб. за 2017 год;

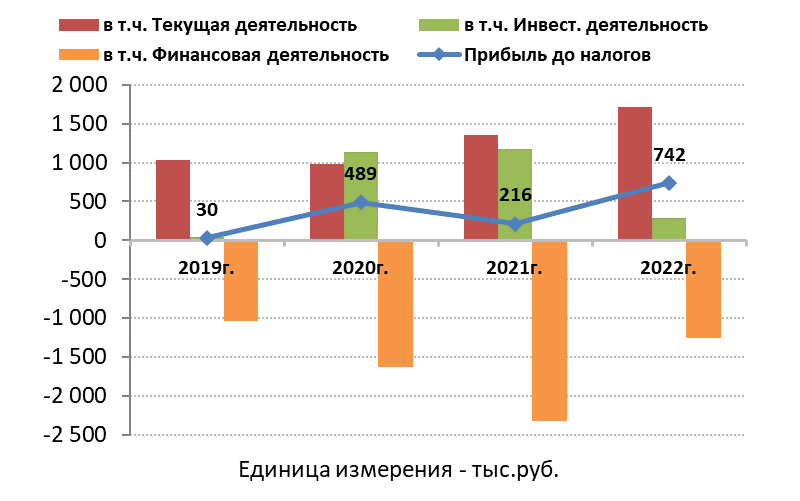

значительная часть прибыли по инвестиционной деятельности в 2020 и 2021 годах была связана с реализацией дочерней компанией ООО «АМБРЕЛЛА КОРПОРЭЙШН» части переданного ему в уставной фонд имущества (ранее изъятого у лизингополучателей-неплательщиков). В дальнейшем результаты по инвестиционной деятельности могут ожидаться на уровне 2022 года;

основное влияние на финансовую деятельность оказывают проценты к уплате, начисленные по привлеченным заемным средствам, и курсовые разницы от пересчета активов и обязательств;

в 2022 году размер положительных курсовых разниц, отнесенных на результат по финансовой деятельности, на 1 529 тыс. руб. превысил размер отрицательных курсовых разниц, отнесенных на результат по финансовой деятельности (в предыдущие 3 года чистое сальдо курсовых разниц составляло от -186 тыс. руб. до +85 тыс. руб.);

отметим, что на 31.12.2022 в активах компании учитываются курсовые разницы, подлежащие отнесению на расходы отчетного периода более чем через 12 месяцев после отчетной даты, в размере 1 518 тыс. руб.

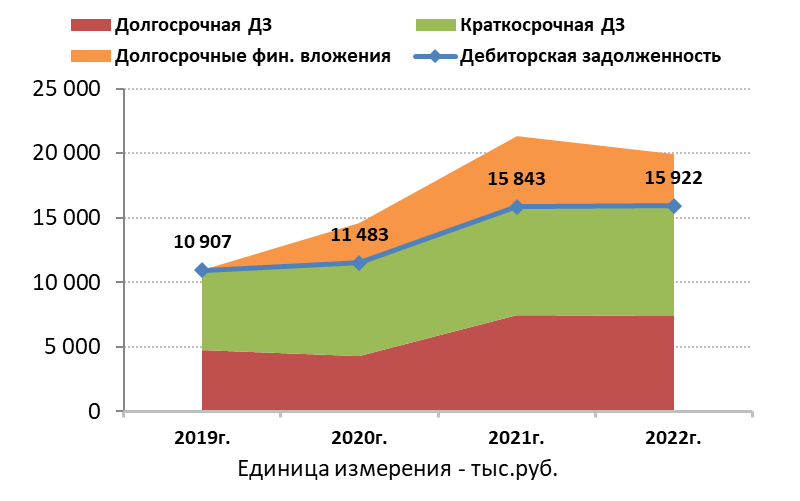

Комментарии:

дебиторская задолженность преимущественно состоит из задолженности лизингополучателей по договорам лизинга в части основного долга и ее условно можно рассматривать как «инвестиции в лизинг» лизингодателя;

поскольку уставной фонд ООО «АМБРЕЛЛА КОРПОРЭЙШН» (отражается в балансе как долгосрочные финансовые вложения) сформирован за счет имущества, изъятого у лизингополучателей-неплательщиков, его также можно условно отнести к «инвестициям в лизинг»;

в 2022 году уставной фонд ООО «АМБРЕЛЛА КОРПОРЭЙШН» был уменьшен на 1 468,5 тыс. руб. в связи с возвратом денежных средств учредителю (ЗАО «АВАНГАРД ЛИЗИНГ»);

за 2022 год дебиторская задолженность увеличилась на 0,5% (за 2021 год – на 38,0%, за 2020 год – на 5,3%).

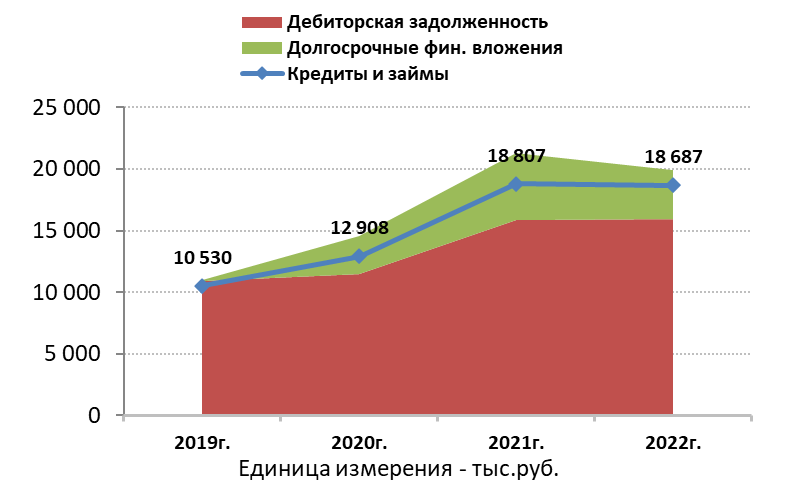

Комментарии:

за 2022 год задолженность по кредитам и займам уменьшилась на 0,6%;

структура задолженности на 31.12.2022:

по инструментам: облигации – 67,16%, токены – 32,84%, кредиты – 0% (задолженность по банковским кредитам погашена в 4 кв. текущего года);

по валютам: BYN – 45,97%, USD – 42,09%, EUR – 10,55%, RUB – 1,39%;

1,99% задолженности компании – задолженность по облигациям перед дочерней компанией ООО «АМБРЕЛЛА КОРПОРЭЙШН».

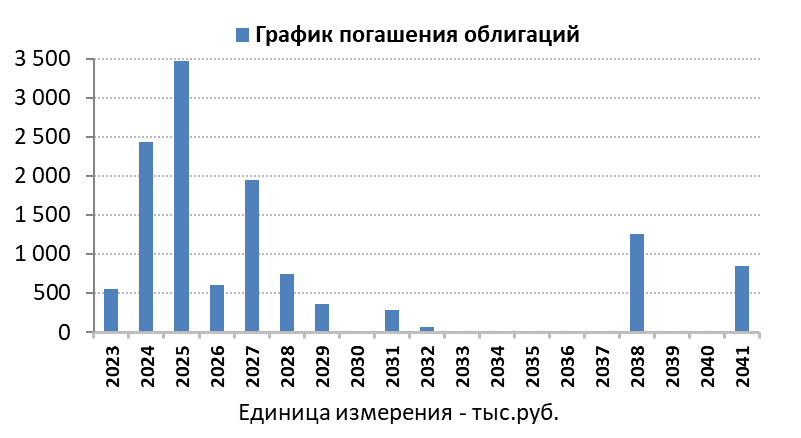

Комментарии:

график погашения построен исходя из суммы задолженности эмитента на 31.12.2022;

задолженность по валютным облигациям пересчитана по курсу, установленному Национальным банком на 31.12.2022.

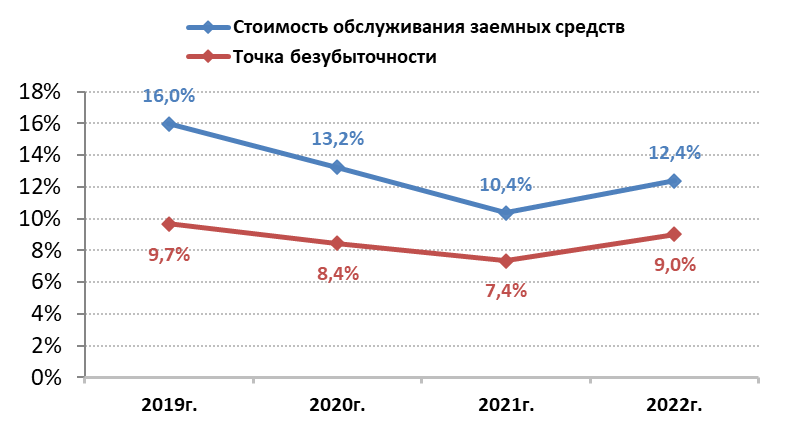

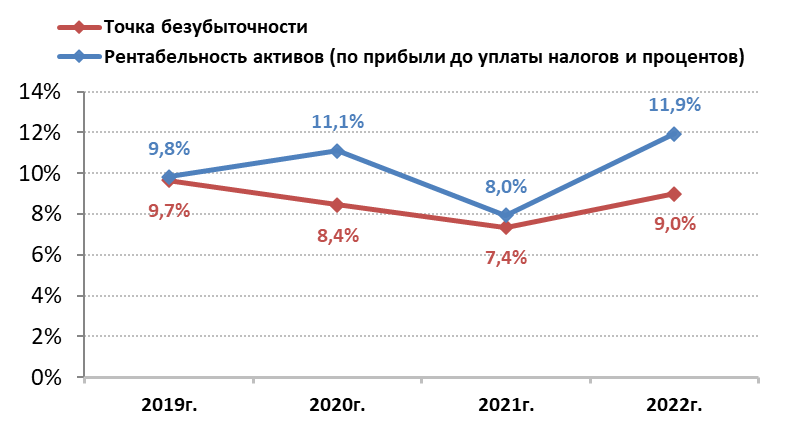

Комментарии:

стоимость обслуживания заемных средств рассчитывается как отношение процентов к уплате за отчетный период к средней задолженности по кредитам и займам за этот период (фактическая стоимость обслуживания заемных средств может отличаться от расчетной);

точка безубыточности показывает минимальный уровень рентабельности активов, необходимый для получения прибыли, достаточной для погашения процентов, начисленных по заемным средствам, и рассчитывается как отношение средней задолженности по кредитам и займам за период к средней величине активов, умноженное на стоимость обслуживания заемных средств;

рентабельность активов (по прибыли до уплаты налогов и процентов) рассчитывается как отношение прибыли до уплаты налогов и процентов к средней величине активов;

за 4 кв. 2022 года стоимость обслуживания заемных средств выросла на 1,0 п.п., точка безубыточности – на 0,5 п.п., рентабельность активов (по прибыли до уплаты налогов и процентов) – на 2,8 п.п.

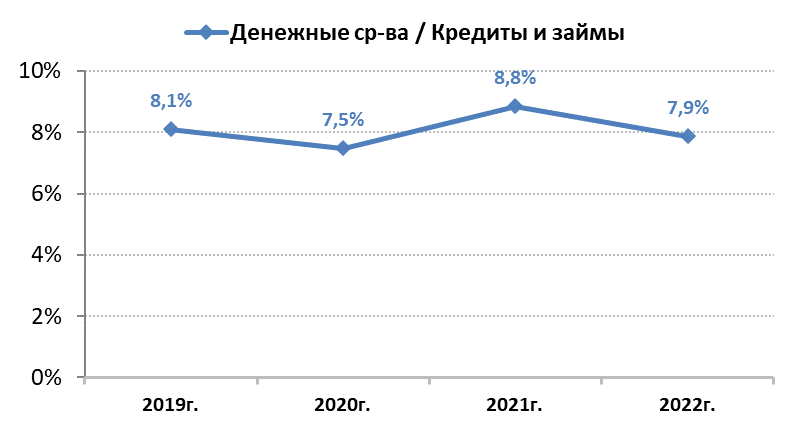

Комментарии:

значительную часть активов компания держит в виде денежных средств на счетах и в депозитах.

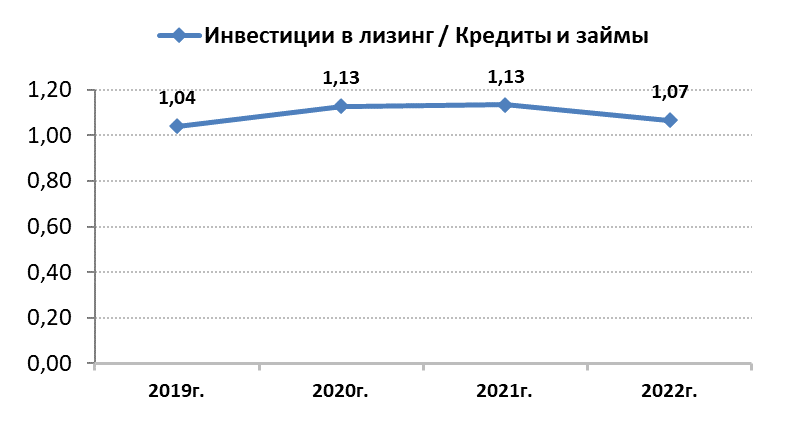

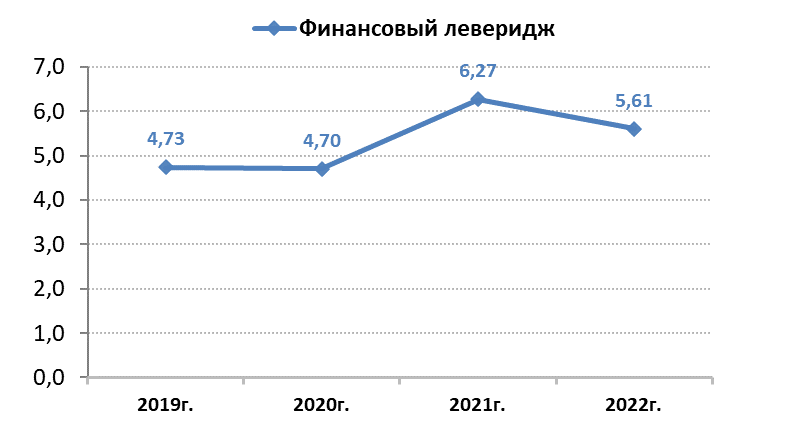

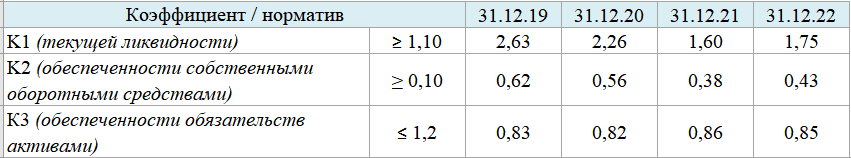

Комментарии:

приведенные показатели не являются нормативами безопасного функционирования для лизинговых компаний, но позволяют оценить динамику их изменения и провести сравнение с показателями других компаний отрасли;

«инвестиции в лизинг» оценочно приняты равными сумме дебиторской задолженности и долгосрочных финансовых вложений (см. комментарии выше);

финансовый леверидж показывает отношение обязательств к собственным средствам компании.

Коэффициенты платежеспособности

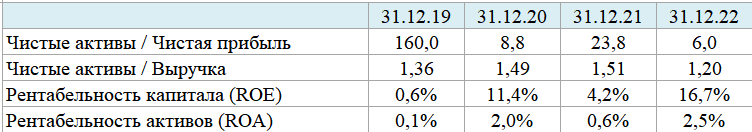

Мультипликаторы

_________________________

Информация не является инвестиционной рекомендацией. ЗАО «Айгенис» не несет ответственности за инвестиционные решения, принятые на основании данной информации.

Материал подготовлен 13.03.2023.

Использование материалов допускается только с письменного согласия ЗАО «Айгенис».

ЗАО "АВАНГАРД ЛИЗИНГ" приглашает физических и юридических лиц, заинтересованных в инвестициях в ценные бумаги, а также профессиональных участников рынка ценных бумаг на онлайн-встречу с топ-менеджментом компании. В ходе встречи директор ЗАО «АВАНГАРД ЛИЗИНГ» Андренко Антон Анатольевич представит слушателям информацию о результатах деятельности компании, новых эмиссиях и планах развития на 2023-2024 года, а также ответит на интересующие вопросы инвесторов в прямом эфире. Для участия в онлайн-встрече необходимо зарегистрироваться.

Получить дополнительные комментарии относительно финансового состояния компании можно в офисе компании, по телефонам:

+375 17 205 40 20 (городской),

+375 44 555 40 20 (А1/Велком),

+375 29 516 40 20 (МТС).

Telegram-канал: https://t.me/avangardbonds

или отправив электронное сообщение по форме, либо на ящик info@avangard.by

Стоимость

Валюта

Аванс, %

Сумма аванса

Срок лизинга

Выкупная, %

Сумма выкупа

Платеж в месяц

Программа ЛИЗИНГ ВСЕ ВКЛЮЧЕНО. Лизинг в Минске

Программа ЛИЗИНГ ВСЕ ВКЛЮЧЕНО. Лизинг в Минске

POS ТЕРМИНАЛЫ В ЛИЗИНГ - ЦЕНЫ, УСЛОВИЯ

POS ТЕРМИНАЛЫ В ЛИЗИНГ - ЦЕНЫ, УСЛОВИЯ